引言:产能过剩的这个话题,其实很早就想聊,但党政、学界、资本、实业、技术等,立场不同,观点各异,趋利避害无可厚非。

不过如果只是为了影响决策、从而达到自己代表的方面得到利益最大化,这就有点吃相难看了。

产能过剩不是任何别的过剩,乃是存在于市场经济条件下供给和需求双方不可能完全对等交易产生的动态平衡。所有专家学者和企业经营单位要找寻的全部问题的根据就在这里。

从亚当斯密的类圣经般的国富论开始,所有的经济学家就一直在做同一个梦,假定相关条件都是不变的,其后就是完全不加干预,就会自动纠偏均衡,达到完全自由竞争的理想状态。

对于究竟有怎样的具体条件,每一个历史时期都会有不同假设,大多号称经济学家的仅仅依靠“寻找假定条件”就活了自己的一辈子;对于怎样的模态才是符合经济学公式条件的完全自由竞争,也无法达成共识。

以上分析,在理论范畴尚且可以如此。落实到千变万化的现实、大大小小的具体经济活动,怎么样的经济理论才有资格进行具体、真实、高效的指导?

每一个生产经营单元,都有一个基本认知,生产出来多少就能够第一时间卖出多少,就能够按照预期做到资金回笼。适当的做库存,一方面是生产周期的需要,另一方面是拓展新客户的备货,但也仅限于“适当”。

每一个消费者或购买者,总希望可选项多一点、价格便宜一点、能够赊账还不增加支出成本最好。

这样的矛盾恰是可以调和的,调和的结果就是现实中双方就会发生实实在在的每一单交易行为。

产能为什么一定会过剩?是基于宏观经济形势,还是大的行业,或者具体项目?什么样的过剩才是大的经济形势需要的,才是行业可以容纳的,才是项目可以接受的?反之,什么样的过剩状态是项目会死掉、行业会倒退、经济形势无法承受的呢?

只要是复杂的机体或者行为,都会有矛盾和冲突。就如同人饿了就要吃饭,但被吃的对象“饭”是不是就必须被吃掉(或者只能被原来特定的对象吃掉)才能被证明价值。所有的生活习惯或者社会行为,本身不是完全逃避矛盾和问题,而是变不利为有利、化被动为主动,不一定全部能够为我所有,但求都能为我所用。

1、阶段分析:起步、成长、成熟(均衡)、萎缩。具体商品在市场都会有上述几个过程s13全球总决赛竞猜,一般常识上,前三个阶段是好的,最后的萎缩阶段是禁入点。资本快速拉动获益最大化在起步阶段——但风险也最大;成长阶段是资本、媒介、受众的磨合阶段,相对稳定;相对时空区域内达到平衡时,获取的就是产品变成商品的固定利润,暴利就一去不复返了。

2、市场空间相对速率(含进退):超高速(几何级)、快速、平稳。每一个爆款商品都会有在市场和终端消费燃“爆”的节点,这个时期对于生产要素、资本聚集、技术叠加的综合要求最高,也是目前所有“网红”冠名的反向力风险最大时期。在降为快速乃至于平稳时,正反两方面的影响都会趋于消失,成为常态化的固定消费商品。

3、容量空间:小众、大众、普遍消费,外延扩展。商品的市场拓展,通常会由小众到大众s13全球总决赛竞猜,成为普通消费新常态就地位超然且稳固。基于当前行业界限并不太那么分割,无论工业场景的应用商品,还是普通消费者的一般商品,都有互通相连之处。在地域上,也会跨越南北东西、甚至于国家界定,成为不同语言、不同种族的通用商品。比如能源供给、电子信息、大众交通等皆是如此。

上述的简析在现实中都是转换和交叉的,最终需要研判的是:整体市场是纯增量市场还是内卷萎缩市场,其相对速率是温水煮青蛙式还是疾风暴雨式。

1、阶段分析:起步、成长、成熟、萎缩。任何一个创新产品起步阶段是最难的,因为意味着技术层面的“解放思想”务必彻底,同时,对于不同行业和领域的认知需要打通堵塞点,才能够想到开发新产品的路径和方法。任何一个工业化产品规模化量产是最苦的,因为研发往往和生产、工艺并不匹配,受制于现有工业设计、工艺设备、现场操作的具体约束,很多看似美好无比的成果都只能搁置。而在进入正常工业化生产环节后,现有技术手段和管理水而能够充分满足:不外乎就是钱砸到位、人招到位。

2、工业化相对速率(含上下):超高速(几何级)、快速、平稳。基于某一款具体产品的基础工作、特别是基础团队在个性、能力、擅长领域的综合搭建,在具体项目落地时会起到举足轻重的作用。同时,承接地的具体政策条件、服务水平、营商环境也会成为影响实体生产环节工业化相对速率的重要因素。

3、容量空间:原料易得性、扩能复制性、政策支撑性。原料体系的建立往往和生产扩张是正向匹配关系,而扩能的复制是否能够快速高效也是抢占市场先机的重要推动,大政策、尤其是国际形势对于原料空间的变化(比如锂电新能源中澳洲和南美对于锂的控制力度)也不容忽视。

相对于市场的波诡云谲,生产更加有计划、可调整、能控制,但如果固定投入太大,其变通性会很差,这就是船大难掉头。

以上市场和生产,作为经济学,很容易就做出曲线来分析。但实事求是说,再好看的线条在现实面前都是骨感的——为什么经济学家大多没有企业家对宏观经济走向和具体经营行为的把握更接地气、更为精准的原因也在于此。

回到概念本身,如果将供需关系和产能都视为同一事物的AB面,其本质上是一样的,供是达“产”的目的、需是对“能”的要求,不同的是:

(一)视角层面:宏观VS中观。供需关系常用于国家官方语言体系对宏观经济形势表述中,产能过剩或不足一般用于对国民经济某一中观行业的链条分析。

(二)表现方式:积少成多VS直截了当。国民经济整体是由不同行业归集而成的综合体,其信息数据来源于各领域影响因子权重系数的变化累加s13全球总决赛竞猜,某一领域的产能过剩或不足是一个非常直观的表象。

(三)后果影响:经济运行VS项目效益。产能过剩或不足反映到具体产品的产得出、卖得脱上面,直接关系到项目直接经济效益。

(四)应对办法:政策调整VS细分市场。对国家政策来说,供需矛盾激化必须要采取相应调控措施。对具体实业来讲,滞销或畅销就意味着调整细分市场或者加大投入增加产出商品。

语言的魅力在于永远求新求变,以此得到更多听众获取更多赞同。政策的指向其实绝大多数时候是滞后于现实发展的,不同行业对于跨界领域的视角也不尽相同,夸大其词或视而不见就成为另一种情态模式——但往往财阀资本社会游资等非实体资本就会借势生事,根本目的就类似于股市割韭菜,一茬一茬确保自身最大利益。

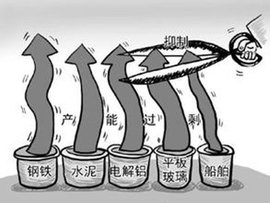

(一)制造角度,相对产能过剩是公平竞争的前提,绝对产能过剩是无序竞争的结果。

(二)资本角度,相对产能过剩是行业扩张的必然,绝对产能过剩是资本逼着干坏事的反噬。

(三)市场角度,相对产能过剩是市场获利的要求,绝对产能过剩是市场萎缩的墓碑。

眼下众口铄金的锂电行业,本质上是内外敌对势力勾结,意图延缓近几年中国建立起来的新能源汽车、未来新能源综合赛道(户用工商电网储能、动力飞行航海等)的先发优势,乃至于摧毁此类产业的合法性、合理性(以生态环保、国家安全等)。

(一)原料环节,以碳酸锂为计价标尺,经历了2018年电池级碳酸锂半年内从3.6万/吨上涨到18万/吨再回落到3万余元每吨,2021、2022期间更是从3.6万/吨飙升到63万/吨再急剧下挫11万、再拉升到超过30万之后下降至当前十万多一点,换作其他任何一个行业,可能全行业都死掉了,但锂电新能源仍然保持极高增速和极高绝对增加值。在2020年至2023年,国内碳酸锂表观需求增速分别约为18%、86%、66%和16%(上海有色)。极度震荡的本质上是三大原因:

1、行业属于大赛道,但锂金属是小体量。在资本市场领域,操作难度远不如钢铁、铜镍等,给了国内外各种资本足够的题材和空间。

2、产业链条尚未完全闭环,资源端利润不均衡。比如国内锂辉矿和盐湖电碳生产成本并未有大变化,维持在4万元/吨以下;同时,全球基础锂盐板块,中国不仅是最大生产国,更是最大出口国,但自身资源禀赋工业化开发利用的产能严重不足。故而国内70%以上仍然依靠澳洲、南美甚至于非洲进口,成本约在每吨8—10万,家里有没有自己的矿,是利润差异最大化的根源。

3、行业发展与政策、要素的不同步。包括国内资源的开发利用、市场刺激政策的前后脱节,无论终端新能源汽车、储能骗补还是贸易商囤积居奇,使得近两年更多资本是吃一嘴就跑,而不是立足长线做产业。

单纯从锂电产业链条的制造企业讲,电池级碳酸锂维持在8—15万/吨是一个大概率事件。

1、对于锂盐企业(特别是没有锂矿资源的)来说,极度暴利时期已经过了,2022年,锂资源企业暴利已经严重威胁了行业正常发展,比如五矿盐湖,当年营业总收入307.48亿元、营业利润213.97亿元,其公告预期2023年净利润76亿元~81亿元,其利润比例在工业制造业仍然属于极高水平。

2、对于材料企业来说,2023年的极度困难和重大亏损,主要即来源于大宗原料锁货导致(行业内有句线年凭实力亏出去),而不是行业衰落导致。以磷酸铁锂这一单品正极材料为例,2019到2023全国出货量公开数据为8.8、14.4、47、111、157(万吨计),2024年将延续2023年态势,由于基数已经达到百万吨级,其增速会放缓,但绝对增加值依然会增大。

3、对于终端电池和车企等企业来说,大企业话语权强,小企业苦逼求生存,甚至于车企也在说给电池吃打工(如去年公开场合广汽说宁德时代)。从国家产业政策方向性说,如果真的电池厂最大利润还能够证明高科技的带动,但资源型获取行业最大利润只能是行业悲哀,所以电池乃至于车企话语权增强必然是国家政策的调整目标。

1、原料板块,澳洲南美所谓拍卖锂矿本质上是挑起国内企业自相残杀获取最大利益,代表不了所谓真实市场法则。当前市场震荡不是产能饱满与否,而是主要原料、计价标准的碳酸锂(行业内地位类似于国际货币的美元使用与结算)在各方力量、特别是国际财阀资本和国内资源资本的多方力量干预下的极不正常情况。

2、快速的原料价格涨跌波动都是对产业、特别是对实体制造业的极大杀伤,所以国家层面也在出台政策予以调整和纠偏,比如:发布碳酸锂期货、锂矿资源战略储备、国内资源工业级的开发利用加速等,根本目的就是打压国内外游资、降低资源端话语权、增加体现科技含量与利润匹配的中后段盈利能力,以便于促进产业的良性发展。

原有跑道中的产线复制,比如裕能、万润的扩能在烧结段,基于承接地的环保要求、建设周期等因素,进度十分迅猛,而全环节的德方纳米反而滞后。二是跨界者风起云涌,尤以磷钛化工企业进入为甚,但事与愿违的结果是,迄今为止,还没有一家磷钛化工转型的正极材料企业实现大规模正常出货,而这些跨界者眼下成为了磷酸铁锂正极材料产能过剩的主力军——具体原因为:大化工思路长远来看没有错,但电池材料作为“有生命力”的活性材料与“基础化学原料”具有技术工艺本质上的不同。如果化工企业能够放下身段充分学习借鉴材料的逻辑,有可能会成功。

(四)到企业实体项目层面,正常生产经营是存在的基础和前提。所以在原料价格极动时,更多的采取保守策略:巩固已有客户、争取快进快出。底线目标应当是,诸侯混战时必须确保活着,相对和平时期大干快上,自己成为下一轮混战时有一定话语权和影响力的“诸侯”。